|

الجزيرة - د. حسن الشقطي:

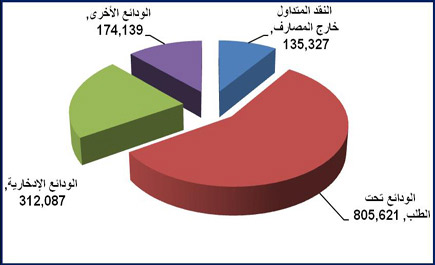

رغم الانهيار الكبير الذي لحق بسوق الأسهم في فبراير 2006م، وبرغم الكبوات المتعددة التي لحقت به خلال الثلاث سنوات التالية، إلا أن سوق الأسهم لا يزال الوعاء الاستثماري الأكثر إغراءً بالسوق المحلي، وربما يراه البعض البديل الواقعي والمقبول للاستثمار في العقار.. اليوم وبعد الاضطرابات التي لحقت بسوق العقار، وبخاصة أنه يعتبر في مرحلة إعادة تنظيم.. فإن سوق الأسهم بدأ من جديد يستحوذ على اهتمام المستثمرين.. وهنا الحديث عن المستثمرين من أصحاب رؤوس الأموال الكبيرة والمتوسطة.. وخصوصاً مع تراكم فوائض نقدية كبيرة وهائلة بالسوق المحلي، والتي تكاد تظهر للمرة الأولى في شكل نقد متداول في أيدي الأفراد، وودائع تحت الطلب، والتي تقدر حسب إحصاءات مارس الماضي بنحو 941 مليار ريال، وهي سيولة بلا عائد.. لذلك، فهي في معظم الدول الأخرى تكون أقل ما يمكن، بل تكون أقل كثيراً عن حجم الودائع الادخارية والزمنية على سبيل المثال.

هذا التقرير يستعرض أسباب تراكم هذه السيولة، وتحديد مدى مقدرة سوق الأسهم بوضعه الراهن على جذبها.

اختناق السيولة.. ارتفاع عرض النقود لأرقام غير مسبوقة

باختصار.. في عام 2006م كان عرض النقود 661 مليار ريال، وكانت قيمة رسملة السوق نحو 2438 مليار ريال.. الآن وحسب إحصاءات مارس 2013م، بلغت قيمة رسملة سوق الأسهم حوالي 1452 مليار ريال فقط، رغم أن عرض النقود وصل إلى 1427 مليار ريال.. ويتكون عرض النقود بالمملكة من ثلاثة مكونات رئيسة، أكبرها هو الودائع تحت الطلب، والتي بلغت في مارس الماضي 805.6 مليار ريال بنسبة مشاركة 56.4% من إجمالي عرض النقود، وهي قيمة مرتفعة للغاية مقارنة بأي دولة أخرى.. في المقابل، نلحظ تدني قيمة الودائع الادخارية والزمنية لتصل إلى 312 مليار ريال بنسبة 21.9%، وهي نسبة مساهمة قليلة عن كثير من دول العالم .. فالودائع الجارية أو تحت الطلب غالباً ما تمثّل بالدول الأخرى نسبة لا تزيد عن 15-20% (على سبيل المثال مصر)، في المقابل فإن الودائع الادخارية والزمنية تصل مساهمتها إلى أعلى من 80%.. وبالطبع فإن الجوانب الشرعية وعدم رغبة كثير من المستثمرين بالمملكة في التعامل بالفوائد على الودائع الادخارية يعوق التوسع في الودائع الادخارية بالسوق السعودي.. وحتى للأطراف التي تقبل التعامل بالودائع الادخارية، فإن ضآلة وتدني معدلات الفائدة عليها بالسوق المحلي، والتي لا تزيد عن 0.9% عند أقصى حد لها، تعوق استثمارها في مثل هذا الوعاء.. لذلك، فإن السيولة بالمملكة في اعتقادي تعاني من اختناقات كبيرة وملحوظة، في ظل ضعف جاذبية وعاء الودائع الادخارية والزمنية.. لذلك، فإن السيولة تتركز بشكل كبير في شكل الودائع الجارية تحت الطلب.. وجزء آخر منها يتحرك خارج نطاق المصارف (النقد المتداول في أيدي الأفراد) وتبلغ قيمته 135 مليار ريال، وهي قيمة مرتفعة، كانت في عام 2006م لا تزيد عن 69 مليار ريال.

عودة سوق الأسهم لصدارة جذب السيولة

السيولة النقدية بالسوق المحلي تتحرك ما بين العقار والأسهم.. ودائماً الأسهم أكثر جاذبية من العقار، لسهولة التسييل ولإغراءات الربح السريع.. ثم إن ضيق نطاق السوق وكبر حجم الأطروحات فيه كان دائماً يسهل حصول المستثمرين على عوائد كبيرة.. إلا أن انهيار السوق في 2006م كان سبباً في فقدانه لجاذبيته.. وحتى رغم الانهيار، فقد بدأ يستعيد مستثمريه تدريجياً، وبخاصة في ظل الإصلاحات الكبيرة التي لحقت به، إلا أنه بزغت به ظواهر مثيرة بعض الشيء من أهمها ما يلي:

أولاً: اليوم هيئة السوق تنادي بفتح السوق أمام الأجانب، كما لو كان السوق يفتقد للسيولة، رغم أن كافة الإحصاءات تدلل على ضخامة حجم السيولة المحلية، وأن طاقة سوق الأسهم لم تعد قادرة على استيعابها كما كان في الماضي.. ويرى البعض أن السوق كان يفترض أن يحل مشكلاته التي تواجه المستثمرين المحليين، ويبحث في مسببات عزوف بعضهم عن السوق.

ثانياً: إن أطروحات السوق الجديدة تقلصت بشكل كبير عما كانت في الماضي، سواء من حيث عددها أو قيمة هذه الأطروحات، رغم ضخامة حجم النشاط الاقتصادي بالمملكة خلال الثلاث سنوات الأخيرة.

ثالثاً: إن الكثير من الشركات الكبرى التي أعلنت عن نيتها الطرح كاكتتاب عام، اختفت ولم يتم طرحها، في المقابل ظهرت عشرات الشركات الصغيرة التي أصبح جل اهتمامها وترتيباتها هو الطرح كاكتتاب عام، مثل شركات التأمين وغيرها.

صغر عدد وقيمة الأطروحات بسوق الأسهم.. شركات التأمين أُنموذجاً

في ضوء الأنظمة والإجراءات الجديدة التي يتم اتخاذها لتنظيم قطاع العقار، فقد بدأت السيولة تتجه من جديد إلى سوق الأسهم، وبخاصة منذ منتصف العام الماضي.. ويُعتبر السوق الأولى (الاكتتابات) أكثر إغراءً من السوق الثانوي، وكثير من المستثمرين يرغبون في الاستثمار في الأسهم الجديدة، وبخاصة في ضوء تطلع الكثير منهم إلى أرباح الزيادة في القيمة الأولى للإدراج.. ومنذ عام 2008 وحتى الآن، طرحت بالسوق (18) شركة في قطاع التأمين فقط، وجميعها تعتبر من الشركات الصغيرة.. بل إن جدول (3) يوضح أن عدد الشركات الجديدة المطروحة في عام (2012م) هو (7) شركات فقط، في مقابل عدد (26) شركة تم طرحها في عام 2007م.. أكثر من ذلك، فإنه في عام 2008م بلغت قيمة الاكتتابات الجديدة (36.4) مليار ريال، في حين أنها بلغت في عام 2012م (5.3) مليار ريال.

وهنا يُثار تساؤلٌ هام: هل السبب في ضعف هذه الاكتتابات ضعف جاذبية السوق للمستثمرين أم ضعف جاذبية السوق للشركات الكبرى للطرح كاكتتاب عام؟

سيولة ضخمة .. والتغطيات متزايدة

يشير جدول (4) إلى أن نسب التغطية لكافة الأسهم المطروحة في عام 2012م كانت أعلى من 2.2 مرة، بصرف النظر عن نوع الشركة وجاذبيتها.. بل إن التخصيص في كثير من الحالات كان 4 أو 6 أسهم للفرد المكتتب، أي أن حجم طلب المستثمرين على الأسهم كبير جداً، وأن المعروض لا يكفي لتلبية طلبات السيولة العالية.. لذلك، في اعتقادي أن مشكلة السوق الآن ليست في فتح السوق أمام الأجانب أم عدم فتحه، ولكن مشكلة السوق في تقديم أوعية استثمارية (اكتتابات أو أسهم مدرجة) تلبي الطلب المحلي الهائل.. لا بد من البحث وراء أسباب غياب الشركات الكبرى عن السوق، ولا بد أيضاً من البحث وراء اختلاف نسب التغطية والتخصيص من سهم لآخر، فسهم الإنماء طوكيو بلغت نسبة التغطية فيه (16.1 مرة) في حين أنها لم تزد عن (2.2 مرة) لسهم السعودية للتموين.. وسهم التموين تم طرحه بعلاوة إصدار (44) ريالاً، في حين أن سهم الإنماء طوكيو لم يطرح بعلاوة إصدار، فهل السبب في تدني نسبة التغطية في الثاني مثلاً يتمثل في علاوة الإصدار؟

الواقع الراهن .. سوق الأسهم الأعلى جاذبية وإغراء

الودائع الادخارية والزمنية المصرفية غير جذابة، سواء شرعياً أو من حيث معدلات الفائدة المعمول بها محلياً، وقطاع العقار حالياً به تغييرات ومستجدات، إذن السيولة المحلية ليس أمامها سوى الاستثمار الحقيقي أو الاستثمار في الأسهم.. وكثير من الأفراد لا تسمح ظروفهم أو لا يفضلون الاستثمار الحقيقي.. لذلك، فإن الاستثمار في الأسهم من أفضل البدائل حالياً، وبخاصة أن السوق بدأت تستقر تداولاته نسبياً عن الماضي، وبدأ المستثمرون يفكرون في التوزيعات النقدية.. وتُعتبر توزيعات عام 2012م هي الأعلى في تاريخ سوق الأسهم كقيمة وكنسبة، فقد بلغت 54 مليار ريال، بنسبة عائد موزع بلغت 4.7%، وهي نسبة عالية تفوق كثيراً معدل الفائدة على الودائع الادخارية.

إن الواقع الراهن ليسأل: كيف سيكون سوق الأسهم لو طرحت كل الشركات الكبرى التي أعلنت من قبل عن نيتها للطرح العام؟ فضلاً عن ذلك، فهل تأجيل طرح هذه الشركات مرتبط بفتح السوق أمام الأجانب؟.. هذه الفرضية يمكن أن تكون صحيحة إذا كانت السيولة المتاحة بالسوق ضعيفة.. إلا أنها في الحقيقة كبيرة وهائلة، وتحتاج للتفكير في كيفية استثمارها بشكل مُرضٍ لملاكها وللاقتصاد الوطني ككل.

- مستشار اقتصادي

Dr.hasanamin@yahoo.com