![]() |

الجزيرة - محمد السهلي

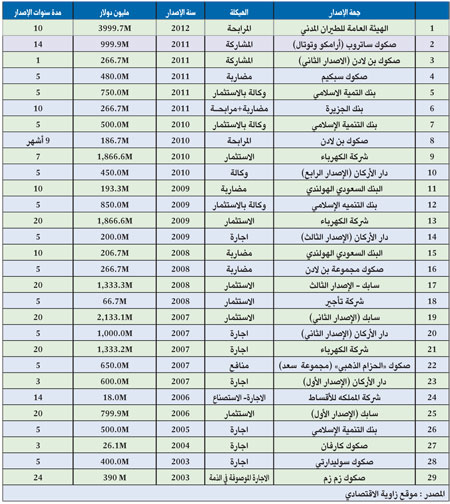

استهل السعوديون قبل بضعة سنين باكورة إصداراتهم الإسلامية بصكوك «زم زم» التي سبقت هيكلتها المتطورة عصرها في ذلك الوقت واختتموها بأول إصدار سيادي لهم مع مطلع هذه السنة.

كشفت بيانات اقتصادية, تنشرها الجزيرة لأول مرة, أن عدد إصدارات السعودية من الصكوك قد بلغ 29 إصداراً على مدى العشر سنوات الماضية. إلا أن ما يمكن أن نستنتجه من هذه البيانات أن صناعة المال الإسلامية بالسعودية لا يزال لديها الكثير لتعمله من أجل الوصول لمرحلة «النضوج» ولا سيما فيما يتعلق بالقوانين التنظيمية المتعلقة بعمليات الإصدار. وهذا ما يفسر نسبة انخفاض إصدارات السندات الإسلامية بالسعودية بالرغم من أن مستوى «الطلب» على هذه الأوراق المالية يفوق ما هو «معروض» حاليا.

فبحسب البيانات التي حصلت عليها الجزيرة بالتعاون مع مؤسسة خدمات المعلومات للتمويل الإسلامي (IFIS), والتي تتخذ من لندن مقراً لها, فإن مقدار ما أصدرته السعودية من الصكوك في السنه الماضية قد بلغ خمسة إصدارات (بقيمة 2.7 مليار دولار). وبحسبة بسيطة فإن السعوديين يصدرون صكوكا واحدة كل شهرين ونصف (وبصورة أدق كل 73 يوما). وهذه بالتأكيد نسبه ضئيلة لا تليق بأضخم اقتصاد في الشرق الأوسط. ربما تتضح الصورة أكثر عندما نعرف أن الماليزيين قد أصدروا في السنه الماضية 100 إصدار إسلامي (بقيمة 58 مليار دولار), وذلك بحسب البيانات الاقتصادية القادمة من مؤسسة خدمات المعلومات للتمويل الإسلامي. وبعبارة «رياضية» أخرى يصدر الماليزيون صكوكا كل 4 أيام (أي 8 إصدارات في كل شهر).

تمهيد لمرحله قادمة

ومن المنتظر بحسب المراقبين أن تمهد صكوك هيئة الطيران المدني الطريق أمام إصدارات سيادية أخرى فضلا عن تقديم دفعة قوية لإصدارات القطاع الخاص المنتظرة. فهذا الإصدار الذي حظي بضمان سيادي قد تم تغطيته ثلاث مرات. مما يعني أن إصدار الـ15 مليار ريال قد كان بإمكانه أن يجمع 45 ملياراً. وهذا يعكس السيولة الهائلة التي يملكها القطاع البنكي والقطاعات الأخرى والتي تبحث عن منافذ آمنة لاستثمارها. ووضع السعوديون ميزانية تصل إلى 27.1 مليار ريال لتغطية تكاليف بناء مطار الملك عبد العزيز الدولي الجديد. مما يعني, بحسب تصريحات الهيئة العامة للطيران المدني, أن هناك إصدار صكوك ثانية, قد تكون سيادية, قبل نهاية السنة الحالية. معلوم أن مدة هذا الإصدار هو 10 سنوات مع نسبة ربح ثابتة تصل إلى 2.5 سنويا. ويسمى هذا النوع من الإصدار بالإصدار طويل الأجل وغالبا ما يلائم شركات التأمين الإسلامي (تكافل) التي تفتقد لأدوات استثمارية اسلامية طويلة الأجل. لعل ما يميز هذا الإصدار هو وقوف البنك المركزي السعودي (ساما) ورائه. فلأول مرة تعتمد ساما صكوكا سيادية كإحدى الأدوات المقبولة في سوق «البنوك البينية» أو ما يعرف لدى أهل الاختصاص بـ (Interbank Market). بمعنى آخر فإن البنوك ستستعين بهذه الصكوك من خلال اتفاقية إعادة الشراء التي تعرف بالريبو.

نظرة إلى الخلف

والمتأمل في تاريخ انبثاق سوق الصكوك السعودية يرى تميزاً واضحاً في نوعية الهياكل التي تم استخدامها وكذلك الشركات التي كافحت مراراً للعودة لسوق السندات الإسلامية. في البداية لعل أكثر الشركات دعماً لأركان سوق السندات الإسلامية بالسعودية هي بنك التنمية الإسلامي ومجموعة بن لادن وأرامكو وسابك ودار الأركان وشركة الكهرباء. فكل واحد من هؤلاء كان لهم إصدارات تترواح بين الثلاثة والأربعة. أما من ناحية الهياكل التي تميزت بهندستها المالية المعقدة فكانت صكوك «زم زم» بمكة وصكوك «ساتروب» التابعة لأرامكو وتوتال. فكلاهما استخدما هيكل الإجارة «الموصوفة بالذمة». ومع هذا تبقى الإصداران الخاصان بصكوك مجموعة بن لادن عالقين في الذاكرة لكوننا رأينا لأول مرة الصكوك المعرفة بقصر أجلها وهذا ما تفتقده صناعة المال الإسلامية بأسرها. ويبقى أن نشير هنا في هذه القراءة السريعة لتاريخ سوق الصكوك السعودي أنه تم تسجيل حالة تعثر وحيدة لصالح صكوك «الحزام الذهبي» التابعة لمجموعة سعد.

تحديات المرحلة القادمة

وبالرغم من الخطوة العملاقة التي خطتها السعودية مع إصدارها السيادي مع مطلع هذه السنة, فإن الطريق لا يزال مليئا بالتحديات. فعلى سبيل المثال يفضل معظم حملة الصكوك, غالبا من البنوك, الاحتفاظ بهذه الأوراق المالية إلى حلول أجلها. وهذا ما يفسر اضمحلال عمليات التداول بالسوق الثانوية للصكوك لدى «تداول».

وعلى الجانب الآخر تنتظر بعض البنوك الاستثمارية هنا إجراء بعض التعديلات على الجوانب القانونية والتنظيمية التي تتعلق بشركة «الأغراض الخاصة» (SPV) والتي تستخدم في العادة مع إصدارات الصكوك. فعدم وجود مثل هذه التسهيلات يساهم بطريقة أخرى في زيادة تكاليف الإصدار. ولا تزال الآمال منعقدة على القيادات الجديدة لدى ساما والتي ينتظر منها أن تقدم زخما ليس بالهين في تدعيم أركان سوق السندات الإسلامية.