مخاوف من ارتفاع محتمل في أسعار الفائدة

عقود المتاجرة خطر يهدد الأفراد المقترضين بالقطاع العقاري

تحليل - ناصر البراك:

أظهرت النشرة الإحصائية الربع سنوية لمؤسسة النقد العربي السعودي والتي تم نشرها في الأول من يوليو 2014م أرقاماً ملفتة، حيث قدرت النشرة الخاصة بالقروض العقارية الممنوحة من المصارف التجارية بنحو 123.4 مليار ريال في نهاية الربع الأول من عام 2014 مقارنة بـ 92.9 مليار ريال لنفس الفترة من عام 2013م، أي أنها ارتفعت بنسبة 33%، ومقارنة بـ 53.7 مليار ريال نهاية عام 2009م.

هذا النمو الكبير بالقروض العقارية كان موجهاً في أغلبه للأفراد، حيث أظهرت أن نصيب الأفراد من إجمالي القروض في نهاية الربع الأول من 2014 بلغ 76.7 مليار ريال ما نسبته 62% ونصيب الشركات 46.6 مليار ريال.

ولا شك أن هذه الأرقام توضح ومنذ البداية أحد أهم الأسباب التي أدت إلى ارتفاع أسعار العقارات بشكل كبير، هذا من جانب، ومن جانب آخر قوة الطلب على المساكن من الأفراد.

إلى هنا تبدو الأمور طبيعية، وسائل تمويل تحل مشكلة القدرة الشرائية للأفراد، وقوة في الطلب على العقار، ولكن المشكلة الأكبر تظهر حين تتمعن في تفاصيل هذه القروض، فعقود التمويل تقدم في نوعين: الأول، هو عقد المرابحة، ويعني أن يتفق الطرفان على نسبة فائدة محددة طوال فترة السداد، والتي تكون في الغالب 20 عاماً، أما العقد الآخر فهو عقد المتاجرة، وهنا تكون الفائدة متغيرة ومرتبطة بأسعار السايبر، بمعنى أن كل فترة وفي الغالب تكون سنتين يقوم الممول بمراجعة سعر السايبر، مما يعني ارتفاعاً أو انخفاضاً في الفائدة على القرض.

الزائر للمعارض العقارية، والتي سيطرت المصارف التجارية على المشهد فيها خلال الثلاث سنوات الماضية، يقف مذهولاً من طريقة الشرح المقدمة للأفراد عن أسعار الفائدة على القروض العقارية، وفي المقابل الفرد نفسه لا يهتم إلا في أسئلة بسيطة تتركز حول مبلغ التمويل، وسعر الفائدة، والغريب أيضاً، أن البنوك أصبحت توجه أغلب العقود إلى عقود المتاجرة، والتي يبلغ فيها إجمالي التمويل أكبر، وسعر الفائدة أقل بشكل بسيط جداً عن عقد المرابحة، والجدير بالذكر أنه وبحسب المواقع الإلكترونية للبنوك تراوحت أسعار الفائدة على القروض العقارية ما بين 2.75% إلى 3.75% بحسب مدة العقد ونقاط أخرى خاصة بطالب التمويل.

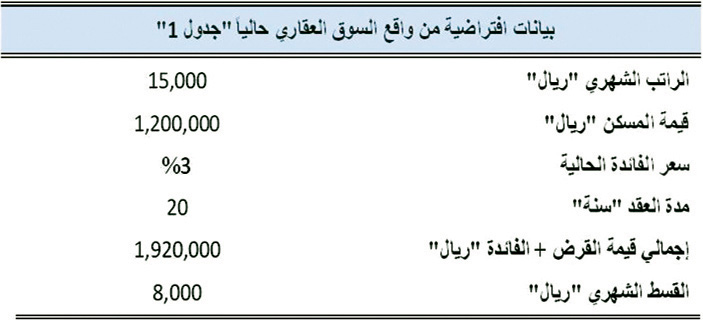

في ظل عدم اهتمام طالبي التمويل العقاري بنوع العقد، وكذلك التركيز الواضح للمصارف على عقود المتاجرة، وبما أن أسعار الفائدة (السايبر) تقبع في مستويات دنيا تاريخية عند 0.952% في نهاية الربع الثاني 2014، وبما أن الأسواق قلقة وبشكل كبير من ارتفاع محتمل في أسعار الفائدة كما أوضح الفيدرالي الأمريكي بأن هناك احتمالاً أن ترتفع أسعار الفائدة في نهاية 2015 إلى 1.5% وفي 2016 الى 2.5%، تثور عدة تساؤلات حول كيفية تعامل الفرد المقترض مع هذا التغير؟.. وهل اعتماده على الدخل الإضافي الذي يحققه في ظل الطفرة الحالية من الممكن استمراره؟.. وكذلك كيف ستواجه المصارف التجارية في ظل توسعها الكبير بالقروض العقارية مشكلة عدم السداد؟.. وماذا لو عادت أسعار الفائدة إلى مستوياتها في 2007 عندما كانت في حدود 5.5%.. وكم حجم الفائدة التي يدفعها الفرد المقترض بعقد المتاجرة؟.. الجدول رقم (1) يوضح كيف يمكن أن تكون المشكلة على المقترضين العقاريين بعقود المتاجرة بافتراضات من واقع السوق العقاري في وضعه الراهن.

فمن خلال هذا الجدول، نلاحظ أن الفرد حالياً ذا الدخل الشهري 15 ألف ريال يستقطع من دخله 8 آلاف ريال شهريا «تزيد أو تنقص ليست هنا المشكلة» للحصول على مسكن قيمته 1.2 مليون ريال وسوف يدفع خلال 20 سنة 1.92 مليون ريال وهو قيمة السكن زائد أسعار الفائدة طوال فترة العقد، حالياً وكما وضحنا سابقاً بأن أسعار السايبر 0.952% والمقترض يدفع 3%.

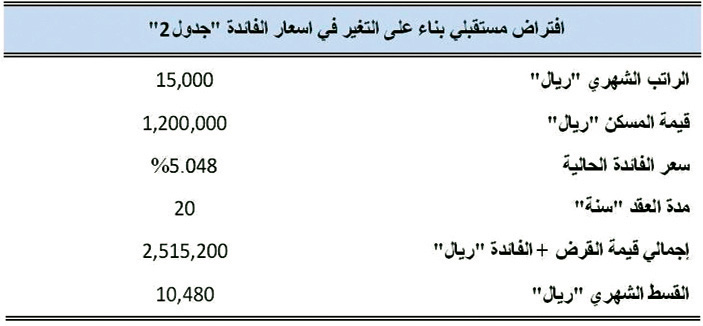

بافتراض أن أسعار الفائدة ارتفعت مستقبلاً إلى 3% هنا المقترض بعقد المرابحة سوف يدفع نفس القيمة السابقة تماماً، ولكن ماذا عن المقترض بعقد المتاجرة؟ الجدول رقم (2) يوضح ماذا يمكن أن يحدث إذا ارتفعت أسعار الفائدة إلى 3%، فعندها سوف يدفع الفرد فائدة بحدود 5.048% سنوياً.

وبحساب الفرق بين سعر الفائدة على القرض العقاري حالياً وسعر السايبر حالياً، يلاحظ التغير الكبير في قيمة المسكن والقسط الشهري في الجدول 2 فيما لو ارتفعت أسعار الفائدة مستقبلاً إلى 3%، هذا بالضبط ما سوف يدفعه المقترض العقاري بناء على عقد المتاجرة.

صحيح أن الفائدة وقتها سوف تحسب على المبلغ المتبقي ولكن الفكرة هنا فقط توضيحية خصوصاً أن مدة عقود التمويل العقاري تمتد من 15 سنة إلى 30 سنة.

صحيح أن اسعار العقار ارتفعت وبشكل كبير خلال السبع سنوات الماضية، وهنا لن أتطرق إلى أي سيناريو محتمل في ارتفاع أو انخفاض أسعار العقار وإن كانت مهمة ومؤثرة، وخصوصاً انخفاضها على البنوك في ظل توجهها الكبير نحو السوق العقاري بدون أي اعتبار إلى مخاطر مستقبلية، وفي ظل عدم التزامها بدفع 70% فقط من قيمة المسكن.

بعد هذا التوضيح يجب أن يكون الفرد أكثر اهتماماً بمعرفة تفاصيل العقود، وكذلك يجب أن تكون البنوك أكثر وضوحاً مع عملائها، لأن ذلك يحميها من مخاطر عدم السداد.

إذا لم تلتزم المصارف بذلك فنحن أمام سيناريو مخيف - لا سمح الله - ضرره سوف يكون كبيراً على الاقتصاد وعلى المصارف والأفراد والشركات على حد سواء، مع أي ارتفاع كبير في أسعار الفائدة مستقبلاً.